Por Rubiane Beckert.

A Nomenclatura Comum do Mercosul (NCM) é um sistema altamente organizado que desempenha um papel crucial na identificação e classificação de produtos. Seu propósito é padronizar informações vitais, simplificando e abrangendo os processos de importação e exportação. Desde sua implementação em janeiro de 1995, a NCM tem sido um alicerce para o comércio entre os países do Mercosul, a saber, Paraguai, Brasil, Uruguai e Argentina. Ela se baseia no Sistema Harmonizado (SH) de Designação e Codificação de Mercadorias, uma estrutura internacional mantida pela Organização Mundial das Alfândegas (OMA). O objetivo primordial desse sistema é otimizar e facilitar as operações comerciais globais, além de viabilizar o controle estatístico dessas transações.

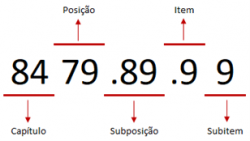

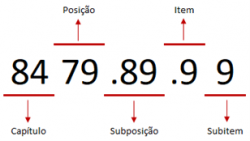

A sequência alfanumérica de oito dígitos da NCM é meticulosamente organizada, seguindo uma abordagem progressiva que reflete o nível de elaboração do produto. Começando com animais vivos e chegando a obras de arte, a nomenclatura abrange uma ampla gama de mercadorias, incluindo matérias-primas e produtos semiacabados. Simplificando, quanto maior o grau de intervenção humana na produção, maior será o número do capítulo em que o item será classificado.

A NCM tem a seguinte estrutura:

Além de simplificar a identificação e categorização de produtos, a NCM desempenha um papel crítico na determinação dos tributos aplicados nas atividades de comércio exterior e na saída de produtos industrializados. A correta alocação de um produto na NCM é uma tarefa complexa que requer a consideração de múltiplas características e funcionalidades do item. Isso influencia diretamente a tributação, afetando impostos como o Imposto sobre Produtos Industrializados (IPI), Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual, Intermunicipal e de Comunicação (ICMS) e Imposto de Importação (II).

Uma classificação equivocada na NCM pode expor uma empresa a questionamentos tanto por parte das autoridades fiscais quanto dos clientes, acarretando multas e a perda de benefícios fiscais. No entanto, é importante reconhecer que a pronta identificação e correção de tais erros podem evitar problemas substanciais. No âmbito tributário, há um mecanismo conhecido como “denúncia espontânea”, que permite a regularização da situação fiscal e a mitigação de penalidades significativas aplicadas pela Receita Federal. Algumas dessas penalidades incluem:

- Multa de 1% sobre o valor aduaneiro do produto;

- Multa de R$ 5.000,00 por informação incorreta de NCM ou ausência na BL (Bill of Landing);

- Multa de 15% sobre o valor da mercadoria, além de 1% devido à classificação incorreta, no caso de NCM incorreto na LI (Licença de Importação) e descrição incorreta;

- Multa entre R$ 2.500,00 e R$ 5.000,00 para a necessidade de emissão de nova licença após o embarque.

No entanto, o benefício da correta classificação ou da confissão desses erros está ao alcance daqueles empresários que contam com um sólido suporte contábil e fiscal. Nossos especialistas estão à disposição para esclarecer suas dúvidas e ajudá-lo a manter uma distância segura de problemas com as autoridades fiscais.

Em resumo, a NCM é muito mais do que um código; é uma ferramenta estratégica que sustenta o comércio internacional e contribui para a eficiência e conformidade das operações comerciais. É essencial que as empresas compreendam sua estrutura e importância para garantir uma abordagem sólida e legal no âmbito do comércio exterior.