Por: Patrícia Roza dos Santos

Com a globalização, muitas Empresas estabelecidas no Brasil passaram a contratar serviços do exterior, seja por imposição de sua Matriz estabelecida no exterior, seja por necessidade de serviços específicos para o desenvolvimento do seu negócio.

Como regra, as contratações de serviços no exterior são realizadas pela área de compras das Empresas, que em sua maioria não possuem o conhecimento técnico tributário para negociar os devidos termos do contrato, ou não possuem poder de negociação, como ocorre com frequência nos casos em que a contratação é imposta pela Matriz estabelecida no exterior.

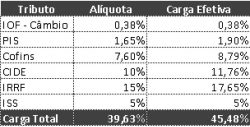

Em uma operação de importação de serviço a carga tributária pode chegar a 45,48% (carga efetiva), isso sem levar em conta os países com tributação favorecida (que tributam a renda à menos de 20%, como no caso dos paraísos fiscais), caso em que a alíquota do IRRF é de 25%. Normalmente essa carga não foi considerada no orçamento da contratação do serviço, se transformando em um problema para as Empresas no momento do seu pagamento.

Abaixo quadro demonstrativo das alíquotas e cargas efetivas dos tributos:

A carga efetiva majorada do PIS/Cofins, da CIDE e do IRRF é devida a inclusão do próprio tributo em sua base de cálculo no caso do IRRF, bem como de outros tributos como a inclusão do ISS na base de cálculo do PIS/Cofins e do IRRF na base da CIDE.

Dentre os tributos incidentes na importação de serviço, o IRRF é o grande vilão, sendo necessário a negociação, no momento da contratação do serviço, sobre quem será o responsável por suportar o seu encargo: o contratante ou o contratado. Mas para que essa negociação seja viável, algumas informações são necessárias:

(i) há tratado para evitar bitributação entre o Brasil e o País de origem do serviço;

(ii) o País contratado respeita a cláusula do Tratado para evitar bitributação sobre a compensação do income tax; e

(iii) o serviço contratado se enquadra na cláusula de Lucro da Empresa do Tratado.

Sendo aceitável a transmissão da responsabilidade pelo encargo do IRRF para o contratado, o custo de importação da empresa estabelecida no Brasil reduz em pelo menos 19%. Outra análise que é imprescindível é sobre a essencialidade e relevância do serviço para fins de creditamento do PIS e da Cofins.

Pensando em uma política interna protecionista, entendemos a lógica por trás da alta tributação na importação de serviço, mas o legislador deixou de analisar alguns pontos como a qualidade do serviço prestado no Brasil e a (in)existência de serviço similar nacional pois, nem sempre é uma livre escolha da empresa estabelecida no Brasil a importação do serviço.

Em um cenário jurídico complexo como esse temos uma certeza: a RFB está mais do que qualificada para fiscalizar o recolhimento dos impostos na importação e identificar com agilidade possíveis evasões e fraudes, já que todas as informações necessárias lhe são disponibilizadas através da Escrituração Contábil Fiscal – ECF.

Conforme exposto, a contratação de serviço no exterior pode se transformar em um problema para as Empresas, seja no alto custo a ser suportado, seja no alto risco de autuações pelo não adequado recolhimento dos tributos incidentes. Assim, a melhor maneira de evitar tanto o exorbitante custo quanto possíveis autuações, para cada serviço contratado deverá ser feita:

(i) a análise do serviço para enquadrá-lo na natureza jurídica mais adequada;

(ii) análise do tratado entre o Brasil e País de origem do serviço, se houver;

(iii) o contrato a ser assinado precisa espelhar adequadamente a natureza jurídica do serviço a ser prestado;

(iv) a invoice a ser emitida pelo contratado precisa estar em consonância com o contrato, pois, a descrição nela contida será a base para a definição da natureza jurídica do contrato de câmbio a ser fechado para pagamento do prestador no exterior; e

(v) por último, mas não menos importante, acompanhamento junto a instituição financeira, a emissão do contrato de câmbio, pois, este precisa evidenciar a operação efetivamente realizada.

Assim, a melhor maneira de se evitar surpresas desagradáveis com o custo tributário da operação de importação de serviço ou com possíveis autuações, é planejar adequadamente a contratação do serviço, realizando tempestivamente as análises tributárias com intuito de otimização da tributação e do compliance na operação.